Schufa und Co. Wie Bonität von Verbrauchern bewertet wird

Wiesbaden · Auskunfteien wie die Schufa bewerten die Kreditwürdigkeit von Verbrauchern. Doch wie können sich Betroffene gegen negative Einträge wehren? Und welche Daten darf die Schufa überhaupt speichern?

Bevor Unternehmen einen Kredit gewähren, erkundigen sie sich vorab zur Zahlungsmoral des jeweiligen Kunden. Sie fragen dazu die Bonität an und wenden sich dazu an Wirtschaftsauskunfteien wie die Schufa, Crif Bürgel oder Creditreform.

Das kann auch für Waren, die auf Rechnung nach Hause bestellt werden oder den Abschluss eines Smartphone-Vertrages gelten. Der Datenbestand umfasse aktuell Informationen zu 67,9 Millionen Privatpersonen und 6 Millionen Unternehmen, sagt Schufa-Sprecherin Sabine Bernstein. Vertragspartner der Auskunftei, die nach der Bonität eines Kunden fragen, bekommen die Informationen gegen Gebühr. Gleichzeitig leiten sie personenbezogene Daten an die Schufa weiter.

Geschäftsmodell mit Datenschutz vereinbar

Mit dem Datenschutz ist das durchaus vereinbar. Nach dem Bundesdatenschutzgesetz ist es statthaft, Daten zu übermitteln und zu speichern. Voraussetzung: Die Daten sind von berechtigtem Interesse für die zu speichernde Stelle. Die Auskunftei selbst erhebt keine Daten. Sie ist eine Datensammelstelle und verlässt sich auf die Angaben ihrer Vertragspartner. Zusätzlich wertet sie die Schuldnerverzeichnisse der deutschen Amtsgerichte aus.

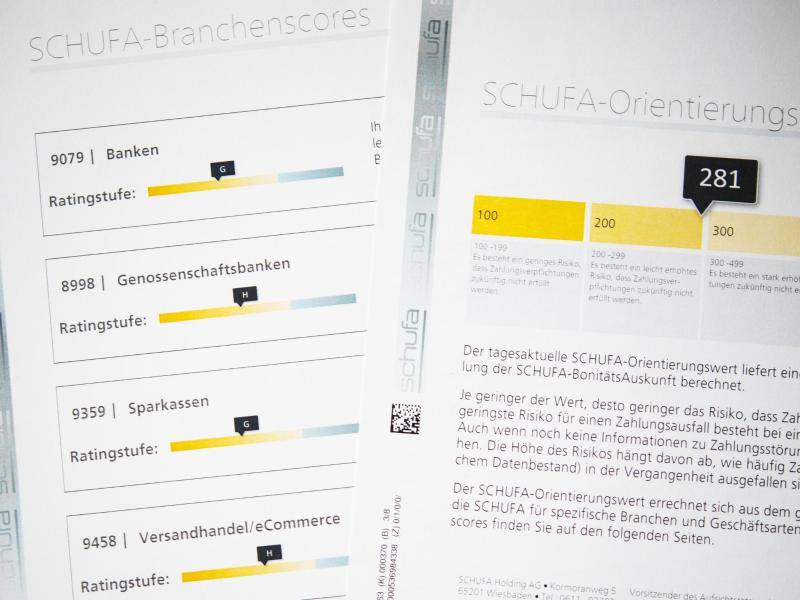

Aus all diesen Daten berechnet die Wirtschaftsauskunftei anhand von anerkannten mathematisch-statistischen Verfahren eine Wahrscheinlichkeit ( Score ) für die Rückzahlung gewährter Kredite.

In der Regel gilt: Je höher der Wert, desto wahrscheinlicher soll es sein, dass ein Verbraucher einen Kredit zurückzahlt. Diesen Wert, der die Kreditwürdigkeit einer Person angibt, wird an die anfragende Stelle bei einem berechtigten Interesse weitergeleitet.

Steter Austausch mit Datenschutzbehörde

„Die Auskünfte der Schufa reduzieren die Ausfallhäufigkeit und den Ausfallumfang bei Unternehmen, die Darlehen gewähren“, erklärt Maria Christina Rost von der hessischen Datenschutzaufsicht. Sie wertet die Arbeit von Schufa und Co. insgesamt als einen wichtigen Beitrag für ein funktionierendes Kreditwesen. Ihre Behörde stehe in ständigem Austausch mit der Schufa und prüft, ob datenschutzrechtliche Grundsätze eingehalten werden.

Die Methode des Scorings ist allerdings umstritten, Verbraucherschützer bezeichnen sie als intransparent. „In vielen Fällen wissen Verbraucher nicht, wie ihr Score zustande gekommen ist und wie sie ihre Bonität verbessern können“, kritisiert Annabel Oelmann, Vorständin der Verbraucherzentrale Bremen .

Sie bemängelt, dass ein Kunde nicht nach seinen persönlichen Daten bewertet werde, sondern nach den Daten einer Vergleichsgruppe. Der Score solle rein statistisch prognostizieren, ob ein bestimmter Kreditvertrag sich ähnlich entwickeln wird wie die Kreditverträge von Vergleichspersonen in der Vergangenheit. „Wichtige Daten wie fester Job und hohes Einkommen werden nicht berücksichtigt, weil die Schufa Daten zu Vermögen und Beruf gar nicht sammeln darf“, so Oelmann.

Verfahren wird regelmäßig geprüft

Schufa-Sprecherin Bernstein weist die Kritik zurück: Das Scoring-Verfahren sei offengelegt und habe sich in der Praxis bewährt. Die zuständige hessische Datenaufsicht habe „vollständige Kenntnis über das verwendete Scoreverfahren, inklusive der verwendeten Daten und Variablen“, betont Bernstein.

Auch gegenüber dem Datenschutzbeauftragten des Bundes und der übrigen Bundesländer habe die Schufa ihr Verfahren offengelegt. Zudem werde es regelmäßig von Universitäten und Fachinstituten geprüft. „Es wurde jeweils als wissenschaftlich valide und geeignet bewertet.“ Die zuständige Aufsicht lasse sich die Gutachten vorlegen.

Verbraucher sollten Selbstauskunft nutzen

Auch Verbraucher selbst könnten sich informieren. Was Privatpersonen in jedem Fall tun sollten: Einmal im Jahr bei der Schufa eine kostenlose Selbstauskunft verlangen. Verbraucherschützer raten dazu, die aktuellen Wahrscheinlichkeitswerte zur Kreditwürdigkeit anzufordern und die Namen der Firmen, denen diese gemeldet wurden.

Sind Daten falsch, haben Verbraucher ein Recht auf Korrektur . Dafür genügt in der Regel ein formloses Schreiben. Ob Personen ausreichend ihre Rechte geltend machen können, wird laut Rost ebenfalls von der Datenschutzaufsicht überprüft.

© dpa-infocom, dpa:210413-99-187547/4